公募基金的2015年年报日前全部披露完毕。基金公司的业绩、收益、重仓股等信息也大白于天下。

在已公布数据的公募基金中,各基金公司去年的收入、利润、规模呈多头增长的趋势已经确定。老牌大型基金公司由于原本体量大的原因,呈现出稳定增长,继续领先的态势。据天相投顾统计,截至2015年末,包含联接基金在内,公募基金净值规模达到8.4万亿元,较2014年的4.5万亿元增长3.9万亿元,增幅近87%。其中,混合型基金规模达到2.1万亿元,同比增长2.5倍,成为第二大公募基金类型。

哪些基金利润赚的最多?

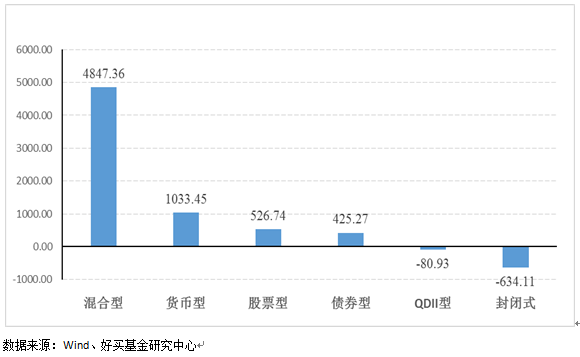

2015年各类型基金大多取得正收益。其中,受益于2015年的巨幅震荡行情,混合型、货币型和股票型基金表现居前,分别取得总润4847.36亿元、1033.45亿元和526.74亿元。相对而言,QD型和封闭式基金表现较差,分别亏损80.93亿元和634.11亿元。

2015年各类型基金利润(亿元):

|

各类型基金的情况,利润情况不尽相同,基金类型成为左右利润情况最重要的因素。具体如下:

|

在股票型基金(不含指数型)中,光大核心、汇添富移动互联和兴业全球视野利润最高,分别达36.39亿元、36.28亿元和22.95亿元。业绩表现优秀是其获得高额利润的重要保障,其复权单位净值增长率分别达50.27%、90.15%和107.59%。大摩品质生活精选、景顺长城中小板创业板和工银瑞信医疗保健表现居后,利润分别为-0.06亿元、-0.15亿元和-6.76亿元。

混合型基金中,广发聚丰、中邮核心成长和汇添富均衡增长表现居前,利润分别为88.54亿元、86.60亿元和74.17亿元,净值增长率分别为59.87%、49.77%和60.95%。富安达优势成长、汇添富策略回报和宝盈科技30表现居后,利润分别为-7.52亿元、-9.16亿元和-16.66亿元。

|

固收类基金的表现差异就比权益类小很多。其中债券型基金中,银华信用季季红、工银瑞信双利和建信双息红利表现居前,利润分别为16.89亿元、8.21亿元和7.41亿元,净值增长率分别为10.14%、14.38%和24.08%。鑫元半年定期开放A、天治可转债增强C和银华中证转债表现居后,利润分别为-2.05亿元、-2.37亿元和-2.48亿元。

货币型基金中,利润最高的是管理余额宝资金的天弘余额宝基金,年度利润为231.31亿元,远超其他货币基金。工银瑞信货币和华夏现金增利E利润表现也不错,利润分别为53.23亿元和34.69亿元。北信瑞丰宜投、招商招钱宝C和银华活钱宝C表现相对居后,利润均不到1万。

用数据说话:哪家基金公司赚翻了

|

各基金公司利润状况不一。其中华夏基金、嘉实基金和汇添富基金表现居前,利润合计分别为4,993,759.61万元、4,728,937.25万元和3,872,880.42万元。中融基金、鹏华基金和申万菱信基金表现相对居后,利润合计分别为-278,285.96万元、-380,624.08万元和-837,983.25万元。可以看到现在基金公司的利润多少对于管理费的依赖程度之间的关系逐渐减小(管理费占利润比例与利润合计无明显相关性)。

|

根据统计数据,去年基金全行业买入额最大的前五大个股是中国重工、三泰控股、东方网力、东方明珠和农业银行。结果这五只个股的市场表现,分化为两个极端,两只个股的涨幅超过100%,分别是智能物流领域的三泰控股和网络安全领域的东方网力。另外三只个股的年内涨幅居于市场后半程。这其中包括很有机构缘的中国重工、东方明珠以及指数股农业银行。

撇去“身份特殊”的农业银行不论,我们发现,去年市场表现出色的个股基本集中于新兴产业,且总市值相对较小。而表现落后的个股,除了金融业外阿阿,大市值个股也是其重要特征。

2015年基金收益谁最牛?

2015年权益类基金TOP10:

|

2015年资本市场的跌宕让人记忆犹新,自6月中旬起,A股开启了接连暴跌模式。经历过一轮恐慌式下跌后,760只成立满一年的非指数权益类基金2015年平均收益率为45.24%,收益率超过100%的基金有20只。

2015年固收类基金TOP10:

|

2015年有23家基金公司旗下固收类产品2015年的平均收益率超过了10%。居首的是天治基金,平均收益率为17.84%。紧随其后的是华商基金,平均收益率为16.62%。银河基金以15.35%的平均收益率排名第三。

展望未来,公募对于2016年整体投资预期相对谨慎,但强调不必过度悲观,相对更看好下半年投资前景,新能源汽车产业链、医疗服务等行业成为基金较为看好的投资领域。部分基金经理也看重供给侧改革以及周期性行业中的机会。当然随着政策推动下行业供给收缩,有望带来企业盈利的边际改善。缺乏活力的传统旧经济领域,转型重组事件活跃,或蕴藏较好的挖潜机会。