人参与)

人参与)

三成股基赚足指数难赚钱

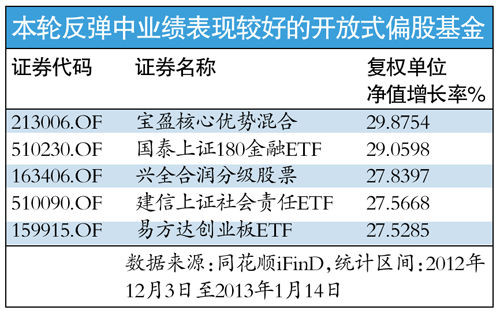

本报讯 (文/表记者吴倩)上证综指创出1949点新低后,最近一个多月,铆足劲大涨300多点,基金借机打响“翻身仗”,开放式偏股基金在本轮反弹中平均涨幅已逾17%。然而,并非所有的基民都充分享受到了这场反弹

盛宴,反弹过程中,不同的基民体验五味杂陈:约一成的股基跑赢市场赚得超额收益,基民固然大喜,大半股基勉强跟住市场涨幅,基民也算略感欣慰,但也有近三成股基收益大幅落后市场,部分基金甚至基本踏空,惹来基民愤而吐槽。整体涨幅落后市场逾4%

据同花顺iFinD数据统计,自去年12月4日A股反弹以来,699只具有可比数据的开放式偏股方向基金截至本周一复权单位净值平均上涨了17.8%,并且,全部为基民赚取了正收益。

然而,整体来看,偏股方向在本轮反弹中明显跑输市场,能够战胜指数的公募基金只占少数。

根据交易信息,截至本周一,反弹以来,沪深300指数涨幅约达22.23%,这意味着,偏股方向基金收益整体落后市场逾4%。其中,仅有78只偏股方向基金跑赢了市场,占比只有11%,而有198只、占比约30%的偏股基金期间收益不足沪深300指数涨幅的七成。

“基金通常都有一定的股票仓位上限,不会满仓操作,在快速反弹的市场中很难跑赢市场,尤其是非指数的主动型基金。”一位基金研究人士指出。

虽然基金持续5周加仓,但据日信证券的测算,截至上周末公募主动管理的偏股型基金的平均仓位还仅为78.6%。

20股基涨幅不及市场一半

更加遗憾的是,部分基金几乎踏空本轮反弹。据统计,本轮反弹以来,有20只偏股基金期间的净值涨幅不到10%,收益不及市场的一半。“成立两个月,到现在还空仓,也不打开让人赎回。” 一些次新基金由于基金经理建仓期的过分谨慎,基本上与本轮反弹擦身而过,引发基民纷纷吐槽。

统计数据显示,主动偏股型基金中,收益垫底者有相当一部分是去年下半年才成立的次新基金。

本轮反弹至今,大盘上涨了逾300多点,其间业绩垫底的农银汇理行业轮动净值只微涨0.23%。该基金成立于去年11月14日,目前仍处于建仓期。

另外,部分老基金轻仓踏错市场节奏或配错行业也令一些基民赚到指数却没赚到钱。如净值表现落后的天弘精选混合反弹以来涨幅不到7%,根据三季报,其食品饮料板块持仓占比达50.44%,但对金融地产等板块基本零配置,对热点行业的错配拖累净值。

三成基民预期收益超10%

对今年的基金收益,投资者冀望较高。权威机构的最新调查显示,对2013年的基金预期收益,参与调查的投资者55.38%选择了“跑赢通胀”,22.45%的受访者选择“跑赢M2(15%左右)”,占比10.77%的受访者更为乐观,预期收益“20%甚至更高”,只有11.40%的受访者认为“至少有绝对收益”。

“2013年复杂的市场环境中,主动投资的基金更能够主动出击,尤其是通过进一步精选基金构建组合,具备较强投资管理能力的基金仍有较大机会获得超额收益。”对于2013年基金投资如何战胜市场,国金证券张剑辉指出。

在主动型基金的选择上,张剑辉建议,一方面从基金经理角度精选投资能力突出的管理人,另一方面从产品角度核心关注业绩具有持续性的产品。

对于今年偏股方向开放式基金的配置,海通证券王广国建议,上半年战术配置周期风格基金,全年潜伏选股能力突出的中大盘成长风格基金。具体到1月份,王广国建议,首先应优选历史业绩突出、选股能力较强的基金经理。在优选基金经理的基础上,结合市场风格二次筛选,选择周期(价值)和成长风格相对鲜明的基金。

华夏沪深300ETF今起上市 关注折价机会

本报讯 (记者吴倩)记者昨日获悉,华夏沪深300ETF(代码:510330.SH)将于今日起正式在上海证券交易所挂牌上市交易。申银万国[微博]研究人士撰文指出,首日折价买入会是较好的投资机会。

申万研究发现,最近上市的ETF在上市首日往往会出现折价交易的现象,由于ETF本身存在一级市场和二级市场的套利机会,因此在上市一段时间后,折价都会缩小或消失。如果投资者看好沪深300指数的后续表现,可在沪深300ETF上市首日时以折价买入,持有一段时间后折价消失,投资者可获得相对指数的超额收益。

据分析,由于沪深300ETF联接基金规模较大,华夏沪深300ETF可快速纳入融资融券,给投资者带来了杠杆、做空等新的投资机会。

我来说两句排行榜