今年以来,监管部门开启配资清理行动,尤其最近几个月,相关配资清理政策的频繁出台,牵动着市场相关方的神经。在这一过程中,私募、券商、信托、配资公司现状如何?他们有着怎样的应对和规划?对此,中国基金报记者展开了对各机构的现状大调查,并通过具体案例现身说

法。

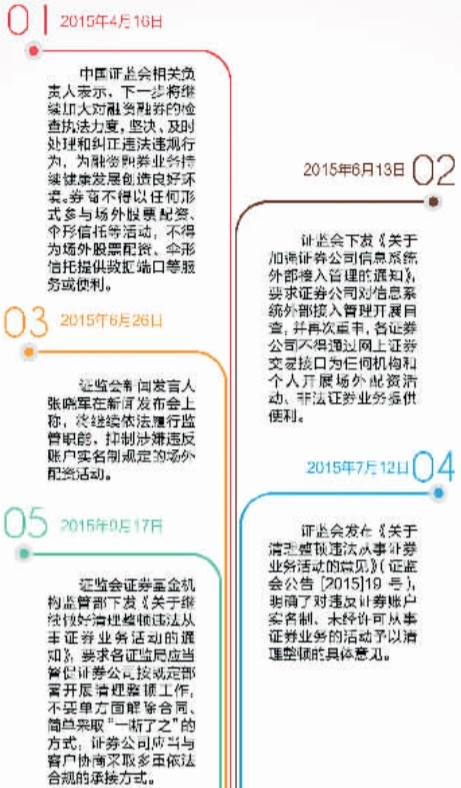

配资清理 影响正逐步减小

中国基金报

最近几个月,监管部门大力清理配资,配资清理的步伐也触动市场的敏感神经。随着伞形信托等信托账户进入最后清理阶段,市场再度出现波动。而监管部门最新提出账户清理不“一断了之”,也让市场认为账户清理有所缓冲。中国基金报记者采访的各类机构表示,政策有待进一步具体与明晰,账户清理已进入到尾声阶段,市场影响正逐步减小。

上周四,A股市场尾盘快速跳水,被认为与伞形信托等账户清理有关。而此前,市场已经有关于9月底前伞形信托配资账户彻底清理的消息传出。就在当天,证监银监两大监管部门就信托配资清理进行通气。

证监会证券基金机构监管部发布的通知强调,各证监局应当督促证券公司按既定部署开展清理整顿工作,积极与客户沟通、协调,不要单方面解除合同、简单采取一断了之的方式。证券公司应当与客户协商采取多种依法合规的承接方式处理。银监会信托部当天下午也召集多位信托公司高管举行了通气会。银监会要求信托公司进一步自查并主动清理配资,不过,在时间要求上,并未强调9月30日大限。

对于监管部门的新政策,海通证券首席策略分析师荀玉根表示,总体来讲,证监部门的新通知对市场的影响偏正面,定调相对缓和,后续还需观察跟踪清理时间和具体的执行操作情况。

深圳一位信托人士表示,由于伞形信托的清理,已进行了一段时间,部分产品已经清理,有的客户也主动进行了清理,还有一些在股灾当中就已平仓。目前伞形信托等账户清理,对市场心理层面的影响更多一些。但对于被清理的产品和客户,账户清理确实还有较大的影响。

北京一家中型券商人士表示,公司接入端口的信托产品最近基本停得差不多了,很多客户选择了主动清理。还有部分大客户因为亏得太多,不愿意主动清理。现在监管部门表示不再一断了之后,也在继续观望。

还有券商人士表示,9月上旬都处于观望状态,如果真对伞形信托和场外配资实行一刀切,很多机构和个人客户都会受伤。也有券商表示,涉足伞形信托和场外配资这块业务比较少,很多产品在六七月大跌时已经清理,所以整体影响不大,后续会按照政策具体指示进行操作。

监管部门的统计数据显示,截至9月16日,完成3577个资金账户的清理,占全部涉嫌违法从事证券业务活动账户的64.30%。在完成清理账户中,84.96%以取消信息系统外部接入权限并改用合法交易的方式进行清理,1.01%账户仅余停牌股票,其他账户已无资产余额或采取产品终止、销户等方式处理。

对于私募而言,尤其是走信托通道的私募,无疑是直接受影响的客户。多家接受采访的私募表示,目前来看,单一管理型非结构化账户应该不受影响,而对于伞形和结构化的产品,有的私募表示已经空仓,清理也无所谓,有的则主动清理。同时,也有一些不愿意接受清理的,希望产品能延续。

据了解,在6月份A股市场巨幅动荡后,7月场外配资清理进入实质阶段。进入9月份,降杠杆的行动正在从场外配资、两融延续到伞形信托等。

信托券商:各地执行力度不同

见习

白木(匿名)是北京一家信托公司的伞形信托投资经理,主要投资新三板、港股。新三板自4月中旬开始低迷后,便转去投港股,凡是信托行业内资金可以介入的活儿,他几乎都会涉及,他称这是跨市场套利。

最近监管层清理配资的举措,让白木心生恐惧。

白木表示,不知道政策到底会怎样,现在券商都还在执行当中。白木说,其伞形信托的客户只能卖股票不能买股票。但是不少客户见势不妙已经自己主动清理掉了。

白木称,之前监管层整顿过信托的伞,规定不能再开新伞,但并没说之前开的也要清理。

最近每天晚上八九点,白木和他的后台同事们都还在加班,大家都不知道到底要不要清掉,总还担心政策会变来变去。

白木表示,清理配资的规定出来后,各家券商执行力度不同,每家券商各省的执行情况也不一样。有些券商浙江、广东、福建和半个江苏基本都清完了,但新疆的很正常,甚至还有新开子单元。

白木说,证监会发了新文后,不会再一刀切地叫停,期限也可以宽限,这是转机。只要按照证监会最新的政策要求来即可。只是担心政策老变来变去,这很让人头疼。

白木有一个券商经纪人朋友,在这次的配资清理中,属于比较郁闷的那一拨人。该券商经纪人之所以是白木的朋友,是因为白木伞形信托的客户,有不少是这个券商经纪人介绍过来的。

出了清理配资这档事后,这些客户都跑到券商那里去闹事。白木的券商经纪人朋友也是有苦说不出。现在,券商经纪人朋友所在券商不让用同花顺,只能用自己的操作系统,但自己公司的操作系统并不好用,因此丢失了很多大客户。

让这位券商经纪人朋友更加痛苦的是,他千辛万苦拉过来的一个阳光私募在这次清理配资中被强行平仓,最终被迫清盘。该私募成立规模大约三个亿。更让他欲哭无泪的是,这位券商经纪人朋友买了这个阳光私募的产品。

私募:合规化产品不会被清

见习

北京某私募总经理:

目前我知道有很多伞形信托、结构化产品被清理。但实际上,有些产品不是被强制清理的,而是私募觉得市场存在风险,主动进行撤离。另外,为了避免被强制清理,有些私募机构主动撤出来,和信托协议终止了产品。

如果是强制清理,将由信托公司、券商等发出协议邀请,然后私募在一段时间内撤出,再按照协议进行赔偿等处理,这是完全商业化的解决方式。

如果是券商、信托公司强制清理的话,需要鉴别是否存在不可抗力。如果鉴定为非不可抗力的话,应该算券商、信托公司违约,需要走法律程序;如果鉴定为不可抗力的话,就是双方协商解决这些问题。

实际上,其中存在诸多合同等问题,比如利息、管理费、利润等结算,还有一些无法出场的费用,包括停牌的股票如何处理,等等。目前,机构对很多问题没有好的解决办法,而且每个信托产品各自的合同设计都不一样,存在很多个性的问题。

华北某中型私募投资总监:

目前我们的结构化产品没有说要清理。我们有好几只结构化产品,杠杆是1:2,合法合规从银行渠道进行配资,而且产品是单账户的,也是实名制的。我们听说要清理配资,还主动问了信托,他们说产品没有问题,不需要清理。

我们和银行、信托都签定合同,是正规的产品,我认为,他们没有理由清理我们的产品,不然就是违约行为。

我认为,这次要清理的主要是伞形信托,主伞下面有子伞、拿几十万就能配资的那种,有些配资公司什么钱都敢要,风控意识不强,这些产品应该被清理。

广州某中型私募投资经理:

前几天,我认识的有家私募接到通知,旗下不合规产品要全部被平掉,但后来,这家私募又说,这一次券商说签保证书和合约,就可以不被平掉了,意思可能是要补办一些手续,将产品合法化,就可以避免被清理的命运。至于具体是什么手续,我也不知道,听说他们拿到了关于合法化的一些条件。

后来,他们说目前产品还保持良好的交易状态,上周四仍有减仓的动作。但他们也担心,市场跌下来以后,会不会又被通知不能交易。

我得到的最新消息是,据说目前各方还在想办法解决,一直拖着没有处理。

华南某中型私募董事长:

目前证监会清理配资主要依据《证券法》的两条,一是实名制,二是去掉外接系统。比如一些私募工场计划,是典型的伞形信托,下面挂了很多子伞账户,原来是一个实名账户下拖了很多非实名的子账户,现在可能要将这些非实名的子账户都拆开,变成实名制的、和券商账户一对一连接。

清理配资在法律上没有非议,但由于政策变化比较快,导致市场人士都感觉很彷徨。前两天甚至说单账户的阳光私募产品被通知改接入系统,这个体量比两融的规模都要大,如果拿“不得用外接系统”这一条来处理账户,那么现在信托那边很多交易数据的处理用的都是外接系统。

此外,我们有自己的结构化产品,以自有资金作为劣后级,但7月份市场反弹到4100点时我们就把仓位全部清了,直到现在一直没有操作。因为产品没有到期,如果提出提前了结,按照信托协议是要罚息的,所以我们一直放着没动。然而,也有的私募的结构化产品,现在还持有股票,如果要进行清理的话,等于逼着他们在这个位置套现。

配资公司:股票不是生活的全部

中国基金报

现状一:垫资一个亿 月息300万

在监管层强力清理存量杠杆资金的背景下,不少配资公司或将面临比较严重的垫资危机。

配资公司的老总王明(化名)对记者表示,“具体来说,比如一个客户的本金为50万,做了三倍的杠杆,配资150万,最后的总市值是200万,如果最后要清理账户,他持有停牌的股票市值高达100万,这就超过他本金的规模,一方面客户没有钱,无钱可补,另一方面,客户是被强制平仓的,所以他们不会补钱。这个时候配资公司就会出现挤兑风险,银行要保证他们的优先级资金,我们配资公司就必须垫资,这对配资公司的影响很大。”

“作为配资公司,为了替客户偿还银行的优先级资金,我们目前垫资规模超过1个亿,其中1亿我们借的是民间高利贷,月息三分,这是什么概念?这意味着我们每个月要支付借贷利息高达300万。跟我比较熟的几个做配资的朋友,其中一个没有钱垫资,又烦客户来闹,手机一交,自己主动去坐牢了。另外一个做配资的朋友跑路了,谁都联系不上他。”提到另外几个做配资行业的朋友,王明无奈地对

深圳另外一家配资公司同样也将面临巨额的垫资困扰。“我们公司目前也面临垫资的问题,目前待清理的存量配资规模大概有7个亿,可能需要垫资的规模超过1亿,这对公司现金流提出了很高的要求,目前公司老板也挺愁”,另外一家配资公司业务人员彭小姐对

现状二:业务人员被辞或休假

政策层面对配资行业的强力监管,让目前许多配资公司的业务暂停,众多相关从业者,或被辞退,或已休假,配资行业及其从业人员,或将面临着新的生存选择。

配资公司老总李海(化名)对记者表示,“我们公司目前的配资业务全部暂停,我也没有办法改变现状,政策层面的监管让配资业务以后没办法继续再做,我辞退了公司之前配资的一些业务人员,其他继续留在公司的人员安排他们休假了,事已至此,只能想办法转型新的业务,我们可能会转型做私募基金,现在感觉也很迷茫。”

“目前我们公司所有的配资业务人员都在休假,就当给放一个无薪年假,配资清理这件事对我本人的影响也挺大的,之前做配资业务,在市场高峰时期,我每个月拿到的提成费用在1万左右。配资清理之后,我只能靠底薪生活。目前也不知道自己将要做什么,如果公司有新的业务,我也可能继续留在那里,也有可能辞职做其他。不过,我觉得没什么大不了,股票并不是生活的全部”,上述配资公司业务人员彭小姐则说。

|

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜