公告显示,折算前同庆份额数仅剩66.66亿份,在为期5日的申购赎回期间规模由原来的146.86亿份减少了一半以上。净值折算后的新同庆份额总数仅剩58.81亿份。业内分析人士指出,这超过了长盛原本的预期,其中多于预期的赎回部分可能为套利资金的赎回。

截至去年底,长盛同庆资产净值118亿元,占长盛基金公司总资产比重约40%。因此,长盛同庆的转型关系到长盛基金公司未来的发展。作为首只创新封基并创造首募奇迹的长盛同庆,在转型期内面临诸多问题,转型方案是否能确保总规模平稳过度还有待观察,如何讨得满堂彩,我们投资者可拭目以待。

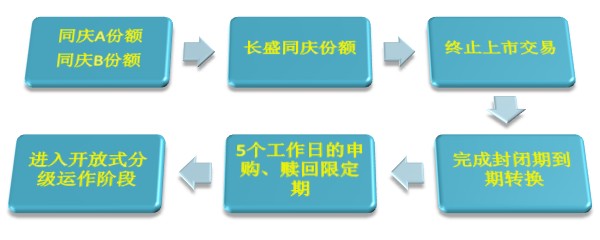

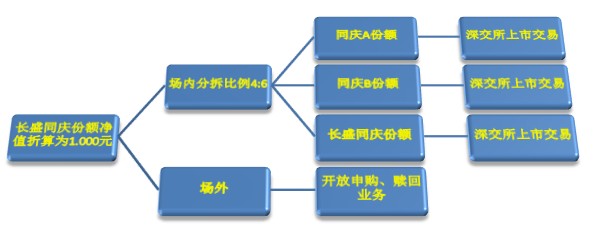

由于长盛同庆基金的产品设计及发行较早,设有固定的封闭期限。为延续分级基金模式,在封闭期到期日前平稳过渡并维护持有人利益,有必要召开持有人大会,将长盛同庆基金转型为开放式分级基金。长盛同庆基金转型的必要性主要有以下几点:1.充分保护持有人的利益。2.顺应新政策法规对分级基金产品的要求。3.满足市场及投资者对流动性和交易的需求。

| 调整前 | 调整后 | |

|---|---|---|

| 投资目标 | 本基金投资于具有稳健成长和业绩优良的上市公司股票,力求在有效控制风险的前提下实现基金资产的稳健、持续增值。 | 本基金运用指数化投资方式,通过严格的投资纪律约束和数量化风险管理手段,力争将本基金的净值增长率与业绩比较基准之间的日均跟踪偏离度的绝对值控制在0.35%以内,年跟踪误差控制在4%以内,以实现对中证800指数的有效跟踪。 |

| 投资范围 | 本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票、债券、货币市场工具、权证、资产支持证券以及法律法规或中国证监会允许基金投资的其他金融工具。如法律法规或监管机构以后允许基金投资的其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。 | 本基金投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票(包括中小板、创业板及其他经中国证监会核准上市的股票)、权证、债券、货币市场工具、资产支持证券以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会的相关规定)。 |

| 投资比例 | 封闭期内股票投资占基金资产的比例为60%-100%,债券投资占基金资产的0%-40%;封闭期后股票投资占基金资产的比例为60%-95%,债券投资占基金资产的5%-40%;现金或者到期日在一年以内的政府债券不低于基金资产净值的5%。其中,权证投资比例占基金资产净值的比例不高于3%。 | 本基金投资于股票的资产占基金资产的比例为90%-95%,其中投资于中证800指数成份股和备选成份股的资产不低于股票资产的90%;其余资产投资于现金、债券资产及中国证监会允许基金投资的其他证券品种,其中权证资产占基金资产净值的比例为0-3%,现金或者到期日在一年以内的政府债券不低于基金资产净值的5%。 |

| 投资理念 | 充分把握中国经济的高速发展时期,分享中国业绩优良型企业的发展成果,是本基金的核心投资理念“价值—收益”。在此理念驱动的基础上,通过对上市公司进行深入的投资价值分析,基于对上市公司的行业竞争优势、业绩预期表现、成长价值的权衡,精选中长期业绩持续增长且价值被低估的价值型股票作为主要投资对象。 | 中国经济持续稳定的增长为中国证券市场的发展奠定了坚实的基础。本基金以复制、跟踪中证800指数为原则,进行指数化长期投资,指数化的投资方式可以获取指数所代表市场的平均收益,并通过充分的分散化投资实现非系统风险的有效降低和流动性的提高,为投资者谋求利益最大化。 |

| 标的指数 | 无 | 本基金股票资产跟踪的标的指数为中证800指数 |

| 投资策略 | 本基金充分发挥基金管理人的投资研究优势,将科学严谨、规范化的选股方法与积极主动的投资风格相结合,通过优选业绩优良、成长性稳定、在行业内具有核心竞争优势的上市公司股票进行投资,以谋求基金资产的长期稳定增长。在对市场趋势的有效判断的前提下,进行稳健的战略资产配置和积极的行业配置,同时根据对上市公司充分的基本面分析,挖掘行业中的价值个股。 |

本基金原则上采用抽样复制指数的投资策略,综合考虑标的指数样本中个股的自由流通市值规模、流动性、行业代表性、波动性与标的指数整体的相关性,通过抽样方式构建基金股票投资组合,并优化确定投资组合中的个股权重,以实现基金净值增长率与业绩比较基准之间的日平均跟踪误差小于0.35%,且年化跟踪误差小于4%的投资目标。 |

| 业绩比较基准 | 沪深300指数收益率*70%+中证全债指数收益率*30% | 95%×中证800指数收益率+5%×一年期银行定期存款利率(税后) |