【编者按】 长达两年之久的债市反腐仍在深入。国海证券10月14日晚间公告称,该公司当天接到检察机关口头通知,公司总裁齐国旗被检察机关刑事拘留,副总裁陈列江协助调查。固定收益领域的神秘面纱又一次被揭开……[评论]

国海证券10月14日晚间公告称,该公司当天接到检察机关口头通知,公司总裁齐国旗被检察机关刑事拘留,副总裁陈列江协助调查。[全文]

是指金融机构以现券的方式卖出债券后,跟交易对手私下签订协议,在将来的某时点以成本价再买入这些债券,并不断滚动续作,期限可能长达几月甚至数年。“养券”往往会使得债券的成交价和市价产生较大的偏离,直接导致异常交易价格的出现。

|

|

|

|

|

|

所谓“代持养券”是指投资机构以现券方式卖出债券后,跟交易对手私下签订协议,在将来某一时点以接近当初成本价重新买回该笔债券。以买回债券的期限进行划分,期限较短的称为“代持”,不断滚动续作、期限长达数月甚至数年的称为养券。据了解,银行是目前金融机构之间做债券代持的主体种类,除此之外,券商、基金以及投资公司等,都是代持的主要需求方。

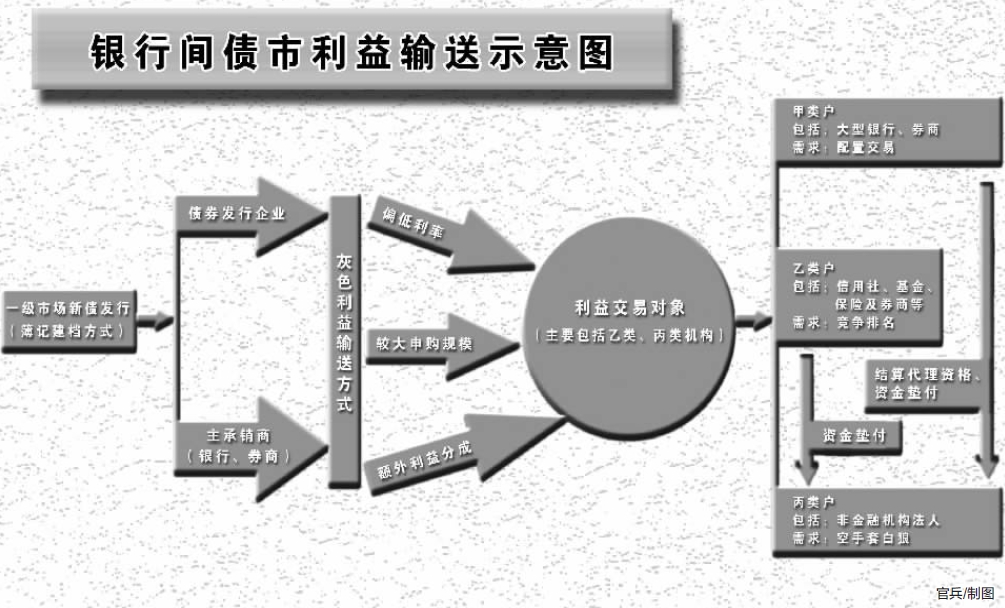

“银行间丙类户也是债券市场中一个风险点,通常是主导利益的核心。”一家大型国有银行金融市场部交易主管对记者说。目前银行间市场的投资者账户分为“甲类户”、“乙类户”和“丙类户”。甲类为商业银行,乙类一般为信用社、基金、保险和非银行金融机构,丙类户则大部分为非金融机构法人。“丙类户很多是一些投资公司,注册门槛较低,有些资本金只有一两千万甚至几百万。不排除有债券基金经理或券商资管人士自己在外面注册成立公司通过‘丙类户’参与银行间债券交易。”上述银行交易主管透露。据了解,一些丙类户游走于一二级市场,拥有丰富的渠道。企业发行债券时,丙类户在与承销团成员签订关于分销数量及利率的协议之后,获得相应新券,然后在二级市场卖出。

|

从表象来看,固定收益类产品呈现出低风险、低收益特征,但由于实际操作中,存在许多人为放大风险的现象,并且这些风险的放大常常游离在监管之外,从而在事实上给固定收益产品带来了不可控的隐性风险。“这种行为不仅仅发生在债券基金中,一度货币基金中也十分盛行这种做法。而这种做法,是监管部门明令禁止的。”该业内人士表示。

这或许是一种无奈的做法。根据2004年发布的《货币市场基金管理暂行规定》,货币基金在全国银行间债券市场债券正回购的资金余额不得超过基金资产净值的40%。而在2005年3月28日,证监会又出台了《关于货币市场基金投资等相关问题的通知》,明确规定,除发生巨额赎回的情形外,货币市场基金的投资组合中,债券正回购的资金余额在每个交易日均不得超过基金资产净值的20%。为了绕开这个规定,许多货币基金就曾采用了债券“代持”的手法,从而实现超比例债券回购交易。

这种债券“代持”手法,或许对债券型基金没有很大的诱惑力,但对于锱铢必较的货币基金而言,却有可能成为决定行业排名的关键。而在2009年,邹昱便在担任货币基金经理。

债券代持违规的三种情形

第一种违规情形

一是监管机构会按照债券交易量排名来进行优秀评定和国债承销资格,因此对于银行、券商来说,都有意愿成为代持方,用来冲击交易量排名。

第二种违规情形

二是为了将利润转移释放,用来修饰财务报表。通常,在季末年末等关键时点,一些机构为了掩盖债券投资的亏损,就以代持方式向其他机构转移这部分亏损。

第三种违规情形

三是像银行在考核时点将债券暂时转出来降低风险资本占用量等。过去代持行为多发生在银行,现在券商和基金的需求量也在增大。

| 点击进入搜狐基金频道 查看更多投资资讯>> |