《股市动态分析》基金研究中心

2000年10月,《财经》杂志曾做了名为“基金黑幕”的封面文章,震动了当时的基金行业。十多年来,基金业取得了长足的发展,资产管理规模最高的时候突破了3万亿元。但与此同时,基金业也陆续爆出利益输送、老鼠仓的事件。尤其是今年以来,涉嫌违规的基金经理数量大幅增加,尤其是原博时精选基金经理马乐被曝出涉嫌操作一个金额高达10亿元的老鼠仓账户,让整个基金行业再一次站在风口浪尖。

此前,网络流传《一位基金经理的忏悔:公募是基民的“大公墓”》的帖子,主人公控诉公募基金制度不合理,并称公募基金联合拉抬中小市值股票,会沦落为“公墓”基金。尽管市场评论认为此贴并非是业内人士所写,但对于公募基金从业者如何在充满诱惑的市场中坚持职业操守展开了热烈的讨论。

和十几年前“基金黑幕”中谈及的违规行为相比,如今随着市场环境的变化以及监管的加强,基金业中涉嫌违规的情形也发生了不少的变化,我们称之为“基金黑幕2.0”。但归根到底,这些行为损害持有人利益和破坏市场公平和效率的本质并没有改变。

“基金黑幕2.0”特征之一:

涉案金额更高

“基金黑幕2.0”第一个特征是涉案金额更高。前几年基金业爆出的老鼠仓,规模不过在几十万到几百万元之间,此后原交银施罗德基金[微博]经理李旭利的涉案金额达数千万元。而此次被媒体曝光的原博时精选基金经理马乐两个老鼠仓账户,其中一个金额高达10亿,如果最终定案,可谓创下中国基金行业老鼠仓的最高金额纪录。

抛开道德层面的因素,几十万元、几百万元的老鼠仓,尽管也损害了投资者的利益,但危害程度远远小于数亿规模的老鼠仓账户。对于高金额的案件,监管部门应当给予充分的重视,加大处罚力度,才能起到警醒和震慑的作用。

“基金黑幕2.0”特征之二:

从股市蔓延至债市

“基金黑幕2.0”第二个特征是利益输送行为从股票市场开始逐步蔓延至债券市场。今年上半年债市打黑风暴突然袭来,以万家基金固定收益部总监邹昱为代表的数位基金经理落马,涉及到多家基金公司。

有业内人士认为,债市黑幕的存在既有规则本身的因素,也有市场环境的因素,更与个人追求私利而践踏规则有关,而最重要的原因还是存在制度和监管的漏洞,其根本症结在于市场透明度不够。对于债券市场的正本清源,应当不仅仅停留在一两次专项治理的“治标”上,而应建立长效的“治本”之策,让加强监管、提高市场透明度常态化。

“基金黑幕2.0”特征之三:

从单兵作战向联合持仓转化

“基金黑幕2.0”第三个特征是基金之间联合持仓运作并进行隐性利益输送的行为开始增多。近些年来,基金产品数量大幅增加。而随着网络发达,基金经理之间的交流也更加方便。过去基金利益输送多为个人行为,而如今基金之间、公募基金和私募之间联合操作开始增多,包括一些公募基金和一些阳光私募同时出现在一些股票之中也引起市场的怀疑和关注。这类行为存在较大的隐蔽性,也给监管部门的认定和查处增加了难度。

“基金黑幕2.0”特征之四:

利用融资融券账户

“基金黑幕2.0”第四个特征是一些关联账户可能利用融资融券账户。一方面,隐藏身份,避免可能出现在公开信息之中,另一方面可能利用融券,在基金减藏股票过程中寻求获利的机会。这些行为都是在新的市场环境中产生的,具有较高的隐蔽性,可能都需要监管部门进行更多角度的观察和研究。

“基金黑幕2.0”特征之五:

创业板可能成利益输送重灾区

今年以来,创业板走势凶猛,基金从过去的少量参与到今年以来的大量介入。由于创业板股本较小,基金一旦大量配置,必然对股价走势产生影响。这其中,也蕴含了不少的道德风险。

马乐老鼠仓疑似标的迪威视讯就公告,因信息披露违规被证监会立案调查,引发股价大跌。7月24日创业板见短期头部以来,至7月31日,五个交易日累计下跌5.76%,而有17只创业板股票跌幅超过15%。在马乐事件曝光后,不排除可疑资金在撤离创业板。

对于基金频频出现的违规行为,我们一方面建议监管层加大查处力度,另一方面,也呼吁基金公司加强自查、自律,努力将这些损害投资者利益的行为遏制在萌芽之中。

原博时基金[微博]经理马乐“老鼠仓”深度调查

《股市动态分析》记者 赵迪

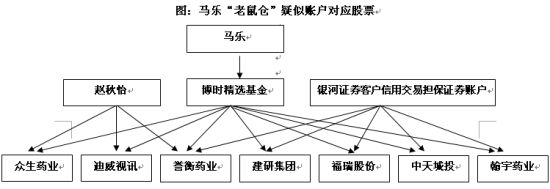

自然人赵秋怡、银河证券客户信用交易担保证券账户或为可疑账户

誉衡药业、迪威视讯、众生药业、中天城投、建研集团、福瑞股份、翰宇药业疑似老鼠仓标的

近日,有媒体报道称,原博时精选基金经理马乐涉及两个可疑账户的“老鼠仓”,其中一个账户金额高达10亿元。若监管层最终认定,则此案将创造中国基金行业有史以来老鼠仓的最高金额。

“一千万刚起步,一个亿不算富。”这句话还是2007年股市最狂热的时候,市场中流传的关于基金经理老鼠仓的调侃。如今,上证指数仅剩当时的三成,而老鼠仓的规模却创出新高,实在令人遗憾。

记者从博时精选基金披露的持股信息入手,试图寻找到幕后的可疑账户。结果显示,自然人赵秋怡极有可能是其中的一个可疑账户,而另一个可疑账户则有可能通过融资操作藏匿于银河证券客户信用交易担保证券账户之中。

可疑账户之一锁定自然人赵秋怡

记者查阅了相关媒体的报道,据说发现老鼠仓的过程主要是“深交所的交易监控系统查出,有一个资金总量达10亿元的账户,其仓位特别是小盘股的仓位,与博时精选的仓位高度重合。监管部门顺藤摸瓜,还查出了另外一个隐秘账户,该账户可能是由马乐间接控制,账户资金从不到1000万元通过股票操作炒到了3000万元。”

不过,对于究竟是哪些股票、哪些账户,报道中并没有详细说明。

资料显示,马乐2006年加入博时基金,历任研究员、公用事业与金融地产研究组主管兼研究员、投资经理,后担任博时精选股票基金经理。

马乐是在2011年4月至2013年6月担任博时精选基金的基金经理。于是,《股市动态分析》记者详细查阅了博时精选基金在这段时期重仓的股票尤其是中小盘股票,最终锁定自然人赵秋怡很可能是马乐涉嫌老鼠仓时的可疑账户。赵秋怡在誉衡药业、迪威视讯、众生药业三只股票的操作中,与马乐当时管理的博时精选基金存在较高的重合度。

先看誉衡药业。博时精选基金是在2011年中报进入到十大流通股东之列的。而自然人赵秋怡是在2012年中报中才出现在该股的十大流通股东之中,持股88.71万股。当期博时精选持股110万股,为第二大流通股东。然而2012年三季报,赵秋怡就退出了誉衡药业的十大流通股东之列。结合当时该股的走势可以推断,赵秋怡的这笔投资亏损的概率较大。

表1:2012年中期誉衡药业前十大流通股东

| 股东名称 | 持股数量(股) | 占总股本比例(%) |

| ORIENTAL KEYSTONE INVESTMENT LIMITED | 14,075,000 | 5.03 |

| 中国工商银行-博时精选股票证券投资基金 | 11,000,000 | 3.93 |

| 中海信[微博]托股份有限公司-浦江之星11号集合资金信托计划 | 1,219,903 | 0.44 |

| 合众人寿保险股份有限公司-万能-个险万能 | 1,047,712 | 0.37 |

| 赵秋怡 | 887,082 | 0.32 |

| 海通证券股份有限公司客户信用交易担保证券账户 | 868,255 | 0.31 |

| 李亮 | 715,000 | 0.26 |

| 广发证券股份有限公司客户信用交易担保证券账户 | 658,618 | 0.24 |

| 贾丽娟 | 646,896 | 0.23 |

| 吴秀容 | 601,200 | 0.21 |

| 合 计 | 31,719,666 | 11.33 |

再看迪威视讯。自然人赵秋怡是在2012年三季度进入到迪威视讯前十大流通股东之中的,持股167.88万股。不过,在当季的前十大流通股东中,并没有博时精选的身影。然而,到了2012年末,博时精选基金以343.83万股的持股数量跻身第二大流通股东,赵秋怡却退出了十大流通股东。可见,从迪威视讯的操作来看,属于赵秋怡先进入,博时精选后买入的策略,存在老鼠仓嫌疑。不过,迪威视讯真正的大涨是在2013年,赵秋怡在此间操作恐怕也没有大的获利。

表2:2012年三季度迪威视讯前十大流通股东

| 股东名称 | 持股数量(股) | 占总股本比例(%) |

| 上海诚业投资管理有限公司 | 3,262,500 | 3.26 |

| 中国工商银行-鹏华行业成长证券投资基金 | 2,786,923 | 2.78 |

| 交通银行-普天收益证券投资基金 | 1,707,064 | 1.71 |

| 赵秋怡 | 1,678,848 | 1.68 |

| 五矿集团财务有限责任公司 | 990,000 | 0.99 |

| 何增茂 | 790,511 | 0.79 |

| 李刚 | 708,750 | 0.71 |

| 薄闽生 | 616,492 | 0.62 |

| 陈伟 | 590,625 | 0.59 |

| 鲁锐 | 576,225 | 0.58 |

| 合 计 | 13,707,938 | 13.70 |

表3:2012年末迪威视讯前十大流通股东

| 股东名称 | 持股数量(股) | 占总股本比例(%) |

| 交通银行-普天收益证券投资基金 | 3,794,333 | 3.79 |

| 中国工商银行-博时精选股票证券投资基金 | 3,438,261 | 3.44 |

| 朱慧丽 | 3,262,500 | 3.26 |

| 中国工商银行-鹏华行业成长证券投资基金 | 3,163,923 | 3.16 |

| 五矿集团财务有限责任公司 | 990,000 | 0.99 |

| 中国银行-南方高增长股票型开放式证券投资基金 | 799,926 | 0.80 |

| 何增茂 | 790,511 | 0.79 |

| 李刚 | 708,750 | 0.71 |

| 薄闽生 | 605,692 | 0.61 |

| 陈伟 | 590,625 | 0.59 |

| 合 计 | 18,144,521 | 18.13 |

众生药业属于赵秋怡持股时间稍长的股票。2012年中报,赵秋怡出现在众生药业的十大流通股东之中。当期,十大流通股东中也没有博时精选的身影。而在2012年三季度,博时精选基金以357.7万股的持股数量一跃成为公司第一大流通股东。2012年末,赵秋怡退出众生药业的十大流通股东之列,而博时精选持股499.42万股,反而有所增仓。二级市场上,众生药业2012年8月份以来股价出现大幅上涨,这笔交易,赵秋怡获利颇丰。

表4:2012年中期众生药业前十大流通股东

| 股东名称 | 持股数量(股) | 占总股本比例(%) |

| 中国工商银行-广发聚丰股票型证券投资基金 | 1,716,146 | 0.95 |

| 中国建设银行-华夏红利混合型开放式证券投资基金 | 1,322,714 | 0.73 |

| 毛爱美 | 953,421 | 0.53 |

| 中国银行-易方达医疗保健行业股票型证券投资基金 | 914,566 | 0.51 |

| 交通银行-光大保德信中小盘股票型证券投资基金 | 613,195 | 0.34 |

| 全国社保基金一零八组合 | 599,901 | 0.33 |

| 申银万国[微博]证券股份有限公司 | 562,003 | 0.31 |

| 赵秋怡 | 553,791 | 0.31 |

| 华润深国投信托有限公司-非凡18号资金信托 | 516,798 | 0.29 |

| 华润深国投信托有限公司-非凡17号资金信托 | 492,406 | 0.27 |

| 合 计 | 8,244,941 | 4.58 |

表5:2012年三季度众生药业前十大流通股东

| 股东名称 | 持股数量(股) | 占总股本比例(%) |

| 中国工商银行-博时精选股票证券投资基金 | 3,570,358 | 1.98 |

| 中国银行-易方达医疗保健行业股票型证券投资基金 | 2,170,956 | 1.21 |

| 交通银行-普天收益证券投资基金 | 2,058,759 | 1.14 |

| 中国工商银行-诺安价值增长股票证券投资基金 | 2,020,113 | 1.12 |

| 黄建英 | 1,879,077 | 1.04 |

| 中国工商银行-诺安成长股票型证券投资基金 | 1,548,966 | 0.86 |

| 中国工商银行-鹏华行业成长证券投资基金 | 1,446,720 | 0.80 |

| 中国建设银行-华夏红利混合型开放式证券投资基金 | 1,322,714 | 0.73 |

| 赵秋怡 | 1,208,420 | 0.67 |

| 中国工商银行-广发聚丰股票型证券投资基金 | 1,200,700 | 0.67 |

| 合 计 | 18,426,783 | 10.24 |

从赵秋怡的交易金额来看,基本在千万级别的规模,为两个可疑账户中小级别账户的概率较大。

可疑账户之二疑似隐匿于银河证券客户信用交易担保证券账户

如果赵秋怡是马乐老鼠仓的一个小账户,那么还会有一个大账户的存在,并且按照媒体报道的信息,似乎与博时精选的持仓会有更高的重合度。记者进一步分析博时精选各个时期的持仓,发现有多个券商的客户信用交易担保证券账户出现在博时精选重仓股的股东名单之列。其中,银河证券客户信用交易担保证券账户出现的次数最多,金额也相对较大。涉及的股票包括誉衡药业、建研集团、福瑞股份、翰宇药业、中天城投等。与普通账户相比,融资融券账户显然更加隐蔽。

前面提及博时精选是在2011年中期介入誉衡药业的,而银河证券客户信用交易担保证券账户出现在誉衡药业十大流通股东是在2011年三季度,持有78.61万股,2011年末小幅增至78.66万股,2012年一季度退出,持股时间超过三个月。从股价走势预计,难以产生收益。

2011年中报,博时精选出现在建研集团十大流通股东之中,而银河证券客户信用交易担保证券账户是在2012年一季报现身该股,持有18.71万股,2012年中期增仓至43.93万股,2012年三季度退出。从股价走势推测,这笔交易获利预估在50%左右。

2011年中期,博时精选开始出现在福瑞股份十大流通股东之中,2012年一季报,银河证券客户信用交易担保证券账户现身该股,持有115.94万股,2012年中期增仓至156万股。此后,陆续减仓,至2012年末持有51.07万股。2013年一季度退出,博时精选同样是在2013年一季度退出。这是银河证券客户信用交易担保证券账户持股时间较长的一只标的,最高时候持股市值超过2000万元,从股价走势看,应有一定的获利。

2011年三季度,博时精选进入到翰宇药业十大流通股东之中,2012年中期银河证券客户信用交易担保证券账户现身该股,持股180.54万股,2012年年报更是增仓至231.06万股,2013年一季度减仓至187.26万股。预计银河证券客户信用交易担保证券账户在该股上最高持仓市值超过4000万元,且获利丰厚。

2012年中期,博时精选进入到中天城投十大流通股东之中,而银河证券客户信用交易担保证券账户是在2012年年报中才出现的,持有573.09万股,持股数量较多,市值预计最高超过4000万元。2013年一季报即退出十大流通股东之列,博时精选也在这一时段退出。

综上来看,相对于自然人赵秋怡的账户,银河证券客户信用交易担保证券账户持仓金额较大,有可能是马乐老鼠仓对应的那个大金额账户。

马乐“变坏”主要在2012年

综合两个可疑账户的交易情况,我们发现,这两个账户与博时精选的重合操作全部发生在2011年三季度以后,疑似老鼠仓账户首次现身普遍在2012年一季度到中期这个时间段。我们合理推测,虽然马乐在2011年4月就开始担任博时精选的基金经理,但彼时的马乐尚未心生“邪念”,或者还在为“老鼠仓”进行着准备工作。这也解释了为什么很多股票都是博时精选先出现,疑似账户再出现,博时精选再加仓的路径。

从一开始的小试牛刀,到后来的数千万乃至上亿资金运作,马乐一步一步从一个基金经理变成史上最大金额老鼠仓的制造者。相比于早期基金行业暴露出的老鼠仓案件,马乐的不同之处有三点:一是金额更大、二是运用融资融券账户避免身份暴露、三是还采用了一些组合投资的策略。或许,这就是“基金黑幕”2.0版的升级模式吧。

“话说马乐长的天庭饱满、一脸正气,没想到胆子这么大,真是看不出来啊。”一位熟悉马乐的业内人士感慨道,“真是辜负了他清华高材生的高智商啊。”

当然,由于公开信息所限,我们并不能确认赵秋怡以及银河证券客户信用交易担保证券账户一定就是马乐涉嫌老鼠仓幕后的可疑账户。但交易所能够掌握更加详细的交易数据。对于监管部门来说,为我们解开最终的谜团应该不是一件难事。

图:马乐“老鼠仓”疑似账户对应股票

我来说两句排行榜