导读:这是一篇对基金二季报解读的专题长文,包括三篇文章。如果你是被标题吸引进来,重仓股表格在第一篇文章末尾;第二篇是《股票基金二季末平均仓位高达九成 部分混合基金大幅砍仓》,讲的是经历了六月份暴跌之后,基金的仓位;第三篇是八位牛逼哄哄的基金经理对后

市的看法,他们的声音不容忽视。中国基金报

偏股基金大举减持中国平安 持续重仓成长股和基本面向好蓝筹股

随着基金二季报的集中公布,公募基金在二季度投资动向逐步曝光。从已经公布的两批基金二季报基金持仓情况看,基金在二季度继续加码成长股投资,优质的信息技术、医药和消费类个股受到基金经理不断增持,同时,基金对传统周期股继续采取减仓操作,其中以中国平安被减持幅度最大。

传统蓝筹不受待见 中国平安再遭基金大举减持

在一季度大幅减持中国平安的基础上,二季度基金继续对该股进行抛售。根据天相投顾对基金二季报的统计显示,重仓中国平安的基金数量(统计口径均为已公布季报的基金)从一季末的116只大幅减少到二季末的69只,减少幅度超过四成。意味着有四成基金将中国平安踢出前十大重仓股之列。这已经是公募基金连续两个季度大幅减持中国平安。

除了中国平安之外,还有包括兴业银行、长安汽车、长城汽车、金螳螂、保利地产、华夏幸福、中国太保、华泰证券等蓝筹股遭到基金显著减持,二季末重仓这些个股的基金数均大幅度下降。带有互联网券商概念的锦龙股份则被基金集中减持,从32只基金十大重仓股中全面退出。

行业持仓情况也反映出基金对传统周期行业的看淡,二季末已公布季报的主动偏股基金持仓金融股市值仅占到净值的3.57%,比一季末大幅下降3.54个百分点,这就意味着,金融股占基金净值比重被腰斩,基金对整个制造业板块的减持幅度也达到4.79个百分点,房地产板块同样继续遭到基金减持。

内需成长股持续获得基金追捧

今年以来,基金经理持续追捧成长股,二季度也不例外。天相投顾统计显示,二季度基金增持幅度最大的个股包括怡亚通、万达院线、信雅达、达安基因等,五粮液、东方航空等基本面向好的蓝筹股也得到基金增持,显示出基金经理“业绩为王、成长为王”的选股思路。在众多银行股中,招商银行和民生银行获得基金增持,重仓招商银行的基金从一季末的19只增加到二季末的38只,增加了一倍。而重仓民生银行的基金则从一季末的9只猛增至33只。

记者发现,如果按照行业来看,医药、信息技术和航空股是基金二季度增持的重点板块,其中医药股中北陆药业、益佰制药、国药一致等个股被增持最为明显,信息技术板块中以飞利信、昆仑万维被增持最显著,除了东方航空,南方航空和中国国航也被基金大幅增持,低油价之下航空公司业绩暴增让三大航空股成为香饽饽。

截至6月底,已公布季报偏股基金前十大重仓股中,中国平安虽然依然占据头把交椅位置,但其重仓市值规模较第二名已经相差不大,万达信息、恒生电子和东方财富等三大信息技术龙头股占据基金第二到第四大重仓股位置,

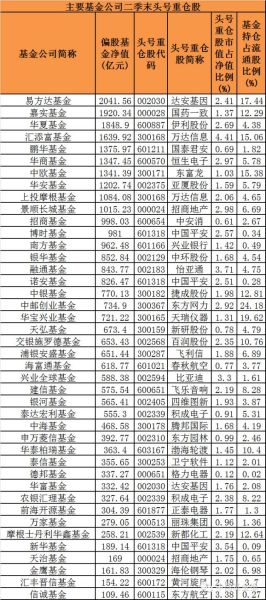

基金公司头号重仓股差异巨大

季报的公布也将基金最新核心持仓情况曝光,记者发现,主动偏股基金规模超千亿的10家基金公司头号重仓股大多相同,主动管理规模超2000亿元的易方达基金头号重仓达安基因,该公司旗下共有6只大型基金重仓持有该股。规模仅次之的嘉实基金头号重仓股锁定为医药流通股国药一致,该公司旗下重仓该股的基金数达到了10只,可以说是独门重仓股。两大基金龙头双双将头号重仓股锁定在医药生物行业,显示出大型基金公司对医药股的追捧。

其他大型公司中,华夏基金继续头号重仓伊利股份这一消费白马股,汇添富基金和上投摩根头号重仓股双双锁定为万达信息,华商基金头号重仓了恒生电子,中欧基金最钟爱东富龙。

总体来看,基金公司头号重仓股呈现很大差异性,这也反映出当前基金公司在核心持股方面的多元化,基金公司扎堆重仓某只个股的情况明显减少。

股票基金二季末平均仓位高达九成 部分混合基金大幅砍仓

截至今日已披露的两批基金二季报显示,二季度股票型基金仓位持续高企,即使在6月15日之后股市出现了连续大幅下跌,股票基金仓位平均仍达到九成以上,显示基金并未预期到股市风险的急剧释放。不过,一些仓位灵活配置的混合型基金采取了提前减仓的操作,个别基金甚至将仓位几乎全部清空。

股基九成高仓位迎暴跌

在本轮股灾中,主动型股票基金保持了仓位的稳定,整体处于历史高位水平。根据天相投顾对已公布季报的基金仓位统计显示,截至6月底,主动股票型基金平均股票仓位达到90.85%,和一季末相比几乎没有变化。意味着在整个二季度,股票型基金整体维持了超过90%的仓位水平。

相比股票型基金仓位的坚挺,受到打新基金规模大幅增加、个别基金转型为打新基金等诸多因素扰动,仓位灵活配置的混合型基金在二季度整体仓位显著下降,从一季末的68.26%下降至二季末的43.46%,降幅近25个百分点。

从基金公司整体仓位看,进入统计的56家基金公司中有17家公司旗下主动偏股基金(股票型和混合型)平均仓位超过85%,上银基金、华商基金、汇添富基金整体仓位最高,分别达到94.89%、94.04%和93.03%,兴业基金、华泰柏瑞基金、信达澳银基金和民生加银基金等公司偏股基金整体仓位均在九成以上。

而受到转型打新以及对股市看空等多方面影响,万家基金、浦银安盛基金、平安大华基金、华润元大基金、海富通基金、泰信基金和中海基金等多家基金公司偏股基金仓位较一季末大幅下降,降幅均在40个百分点以上,特别是万家基金整体持仓从一季末的89.84%猛降至二季末的15.33%,仓位下降达74.51个百分点,成为56家公司中砍仓最剧烈的基金公司。

部分混合基金大幅砍仓近乎清仓

中国基金报记者注意到,个别混合基金及股票型基金采取了高位减仓操作,仓位下降十分显著。季报显示,共有27只基金二季末仓位较一季末下降20个百分点以上,在已披露季报的偏股基金中减仓幅度最大。

其中,有10只混合型基金仓位降幅超过50个百分点,海富通新内需一季末仓位高达97.32%,但到了一季末只剩下0.79%,几乎处于空仓状态,新华行业轮换配置基金股票仓位同样从一季末的高达96.78%削减至一季末的0.78%,浦银安盛新兴产业基金仓位也由一季末的95.48%砍至一季末的1.73%,这三只基金成为从极高仓位到近乎空仓的典型代表。在很大程度上显示出他们对股市风险的提前预判能力。

对于减仓原因,浦银新兴产业基金经理在季报中称,“在二季度中后期,鉴于市场整体估值较高,因此阶段性参与了新股的申购”。

除了混合型基金之外,一些股票型基金也采取了大幅减仓的操作,以尽可能降低风险暴露。如前海股息率100在一季末仓位不足55%的基础上进一步减仓至18.58%,从而在本轮股灾中表现抗跌,浙商产业、建信内生动力、博时卓越、西部策略、兴全合润分级等股票基金也都砍仓20个百分点以上。

八大知名基金经理论市:掘金结构牛市 继续看好新兴成长行业

华夏基金副总经理兼投资总监阳琨:A股仍存结构性机会

展望3 季度,中国经济仍难有明显起色,房地产销售的短期回暖并不能迅速带动整个产业链的复苏,货币政策仍将处在宽松周期中,地方债务置换等措施仍有望稳步推进,而财政政策的积极变化也有望推动基建发展。2 季度监管层规范两融带来的市场大幅波动使得前期杠杆过高的资金损失显著,后续金融杠杆的使用将更为谨慎、规范,居民资产配置从固定资产向金融资产转移的逻辑仍然延续,预计3 季度A 股市场仍存在结构性机会。本基金将重点关注国企改革、互联网及其对传统行业的改造、医疗大健康、半导体产业链、工业4.0 等相关行业,精选个股。

嘉实基金副总经理邵健:创新转型与改革仍然是未来市场结构性机会的重点

中国经济和中国证券市场挑战与机遇并存。从经济的角度来看,中国的经济虽增速放缓,但仍有望保持全球相对较快的增长,与此同时,随着中国的转型,经济中的结构性机会仍将较多。从证券市场的角度来看,短期虽受到降杠杆的挑战,面临较大的压力,但去杠杆之后,市场将变得更加健康与坚实,一大批代表未来方向的高成长性个股正在重新进入价值投资区间。在结构方面,我们认为创新、转型与改革仍然是未来市场结构性机会的重点所在。在创新方面,我们重点互联网、生命科技、新材料、高端装备、新型消费等领域;在转型与改革方面,国企改革、产业的整合、并购重组是我们重点关注方向。

中银基金助理执行总裁陈军:持续看好医药、消费、教育等长期趋势向上的行业

判断市场风险偏好将有大幅下降,整体成交量也会下降,市场需要一定的时间来恢复信心,因此三季度市场将是一个有震荡有分化的慢牛走势。维持对中长期中国股市相对乐观的看法,并以积极的心态寻找未来的投资机会。我们持续看好医药、消费、教育等长期趋势向上的行业,同时我们也积极关注国企改革的机会。当然,利率水平的降低,使得稳定高分红公司也会成为我们选择的标的。

中邮战略新兴产业基金经理任泽松:市场会逐步企稳并进入慢牛通道

本次巨幅调整过程中,牛市的基础并没有被破坏,市场的暴跌是对前期非理性暴涨的调整,也为后续更理性的上涨奠定了基础。预计在政策支持、控制供给、估值优势提升的共同作用下,市场会逐步企稳并进入慢牛通道,同时个股分化行情将愈演愈烈。在行业配置方面,我们看好代表未来中国经济发展方向的战略新兴产业,如信息技术、生物医药、新材料、环保等行业。

易方达科讯基金经理宋昆:高度关注互联网的垂直应用领域

在目前位置,A股的整体市盈率已经有明显下降,加之政府的一系列规避金融不稳定的措施的出台,预计市场会逐步趋于稳定。与此同时,一批股票又开始逐渐地体现出投资的高性价比。放眼中长期,能使中国经济进一步恢复活力的依然是不断崛起的新兴产业。随着人类走进移动互联、云计算时代,机器人为代表的人工智能将在制造业中承担举足轻重的作用。从繁重的生产中解放出来的人类,对于自身的需求必将更加重视,娱乐、医疗、环保、教育、体育产业必将迎来黄金发展时期。其中,互联网的垂直应用领域,将迅速而深刻地改变社会生活,值得我们高度地关注。

华商价值精选基金经理刘宏:A股投资机会仍然层出不穷

时间维度放长远来看,未来三至五年的牛市格局,仍然没有变化,趋势仍然在延续。经过这一波调整之后,很多前期涨幅巨大,估值过高的个股,有的已经具备投资价值了,只要相关上市公司转型的步伐和创新的业务仍然在稳健推进,更加值得研究和关注。放到下半年来看,刘宏认为A股市场投资机会仍然层出不穷。

汇添富价值精选基金经理陈晓翔:市场将逐步企稳并出现结构性机会

展望三季度,我们认为国内宏观经济有望逐步企稳,市场经历崩溃式暴跌后,部分股票已回到合理估值区间。虽然近期市场急剧下跌超出我们的预期,但我们相信随着杠杆率的降低,投资者情绪从此前的狂热回归理性乃至出现恐惧,未来几个月市场将逐步企稳并出现结构性的投资机会。

在目前宏观经济持续相对低迷,股市作为促进转型的核心作用毋庸置疑,因此救市成功的概率较大,目前的不理性状态不会持续太久。未来股市作为资源配置的核心作用仍然有效,市场将逐步走向结构化慢牛市场。就未来投资方向来说,之前的变化趋势并没有发生变化。今年以来国企改革整体上慢于预期,但这仍然是未来经济转型成功的关键战场,其中军工行业整体性从非市场化向市场化转向的过程将爆发出巨大的弹性,这也将是本基金重点配置的方向,此外,基于全球智能化发展的人工智能、半导体等产业也将持续向好,与人的健康相关的生物医药以及传统中医药也可能成为今年的热点。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜