主要观点:

二季度,资本市场经历了四月中旬之前的短暂上涨之后,迅速进入两个月的单边下跌。沪深市场出现较大调整并创出年内新低,创业板的下跌尤其剧烈。六月下旬之后,市场逐渐回稳。除食品饮料之外,几乎所有行业收益率为负,其中信息设备、有色金属、机械设备、电子元器件、餐饮旅游等行业跌幅较大,家用电器、采掘、化工、房地产等行业跌幅较小。

二季度上海证券基金评级显示,本期有34只基金被评为五星级基金,包括15只股票型、16只混合型和3只债券型基金。其中,6只股票型(国投创新、鹏华收益、鹏华治理、融通领先、大成成长、长盛同德)、5只混合型(银河收益、广发优选、东方精选、国泰金鼎、新华分红)和1只债券型(中信双利)基金为本期新晋五星级基金。

通过对新晋五星级基金进行业绩归因,我们发现:择时能力是本期新晋五星级基金星级提升的主要原因;大部分基金的选证能力趋好或不变;所有基金的夏普比率指标得到改善。

一、上海证券二季度基金评级

1.1 十二只基金在二季度晋升五星级行列

2011年2季度上海证券基金评级显示,本期有34只基金被评为五星级基金,包括15只股票型、16只混合型和3只债券型基金。其中,6只股票型、5只混合型和1只债券型基金为本期新晋五星级基金(详见表1 )。

表 1十二只基金晋升五星级

|

| 数据来源:上海证券基金评价研究中心 |

1.2 新晋五星级基金二季度业绩表现不佳

二季度12只新晋五星基金的表现不尽如人意,从绝对收益(净值增长率)角度出发,没有基金取得正收益,但有7只基金跑赢了市场平均水平。从相对收益(超越业绩基准收益率)角度考察,仅有5只基金跑赢了业绩比较基准。

上海证券基金评级考察基金的长期业绩表现,是基金三年择时能力、选证能力和风险收益交换效率等的综合反映。虽然新晋五星基金短期内的业绩表现并不好,但三年期综合能力的提升是它们晋级的原因。

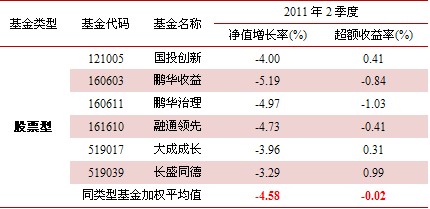

6只新晋五星股票型基金中,长盛同德的表现相对抢眼,其二季度净值增长率为-3.29%,并跑赢业绩基准0.99%;国投创新与大成成长也获得了正的超额收益;鹏华收益、鹏华治理、融通领先的表现则较弱,其业绩低于市场平均水平,同时也跑输了业绩基准(详见表2)。

表 2 新晋五星级股票基金业绩大幅低于市场平均水平

|

| 数据来源:Wind资讯、上海证券基金评价研究中心 |

5只新晋五星混合型基金中,银河收益由于其偏债混合型的特征,因此其净值下跌幅度最低,仅为-0.37%;广发优选和东方精选都跑赢了市场平均水平和业绩比较基准;而国泰金鼎和新华分红的表现则较弱,在报告期内获得负的超额收益(详见表3)。

表 3 新晋五星级混合基金业绩表现不佳

|

| 数据来源:Wind资讯、上海证券基金评价研究中心 |

中信双利为本期唯一的新晋五星债券型基金,但无论是绝对收益和相对收益,其表现都较差(详见表4)。

表 4 新晋五星级债券基金业绩表现突出

|

| 数据来源:Wind资讯、上海证券基金评价研究中心 |

二、新晋五星级基金星级提升原因

上海证券基金评级由基金三年期的择时能力、选证能力和夏普比率这三个指标构成,各单一指标占1/3的权重。因此,在下文中,我们将结合基金二季度仓位情况、投资组合表现、行业/资产配置情况、风险收益交换效率等对评级指标加以说明和分析,进行业绩归因,以求得这些基金晋升为五星级基金的原因。

2.1 择时能力是基金星级提升的主要原因

择时能力是基金根据对市场走势的判断,通过调整经济资产/行业配置以增加或降低对市场的敏感度进而跑赢基金基准,创造超额收益的能力。我们发现,二季度新晋五星级基金中(长盛同德除外),所有基金的三年择时能力指标较今年一季度得以改善 (详见表5)。

表 5 新晋五星级基金择时能力得以提升

|

| 数据来源:上海证券基金评价研究中心 |

2.1.1 基金仓位调整程度不大

二季度,6只新晋五星股票型基金的仓位水平高低不致,长盛同德的仓位最高,达92.51%;国投创新的仓位最低,仅为70.18%。

5只混合型基金中,有2只基金的仓位在80%以上,包括广发优选和新华分红;国泰金鼎的仓位适中,保值在80%左右;东方精选和银河收益的仓位最低分别为57.11%和12%。。

债券型基金中,中信双利的股票仓位降低了6.74个百分点,达5.43%(详见表6)。

剔除长盛同德(本期纳入评价范围)、银河收益(偏债混合型)与中信双利(债券型),二季度,共有3只基金加仓,平均加仓幅度为4.99%;6只基金减仓,平均减仓幅度为6.52%,减仓幅度明显大于加仓幅度。

报告期内,市场主要指数在经历了4月的短暂上涨后进入单边下跌通道,直到6月末才出现企稳迹象。在二季度减仓的基金受益于仓位降低,在大盘下跌的过程中规避了一定风险;而加仓的基金由于加仓力度不大,在一定程度上并未扩大投资亏损。

表 6 新晋五星级基金股票仓位调整程度不大

|

| 数据来源:Wind资讯、上海证券基金评价研究中心 |

(注:基金股票仓位=基金股票市值/基金资产净值)

2.1.2 行业配置轮动:回避高估值的中小市值股票,加仓食品饮料、金融服务、石油化工等行业

2011年二季度,国际经济方面,欧洲主权债务危机愈演愈烈,中东、北非政局继续动荡,美国经济复苏步伐反复,全球投资者对世界经济状况担忧加剧。

国内经济方面,通胀水平超预期上升,持续的紧缩政策开始显现效果,工业生产、消费开始明显减速,大部分可观察到的企业订单都出现不同程度的回落,主要原材料价格也开始下跌,经济呈现一定幅度下滑的趋势。

二季度,资本市场经历了四月中旬之前的短暂上涨之后,迅速进入两个月的单边下跌。沪深市场出现较大调整并创出年内新低,创业板的下跌尤其剧烈。六月下旬之后,市场逐渐回稳。除食品饮料之外,几乎所有行业收益率为负,其中信息设备、有色金属、机械设备、电子元器件、餐饮旅游等行业跌幅较大,家用电器、采掘、化工、房地产等行业跌幅较小。

报告期内,新晋五星级基金针对市场特征,逐步降低了高估值中小盘股票的配置,继续高配食品饮料、金融服务及石油化工等行业(详见表7)。

由于有效的行业调仓,及主动积极的配置管理,新晋五星级的择时能力在本季度内得到较好改善。

表 7 新晋五星级基金行业超配情况

|

| 数据来源:Wind资讯、上海证券基金评价研究中心 |

2.2多数基金选证能力趋好或不变

基金的选证能力衡量的是基金通过选择价值被低估的证券所产生的超额收益。除长盛同德外(本期纳入评级范围),有4只基金选证能力指标较上期变好,有3只基金选证能力指标较上期无变动,有4只基金选证能力指标较上期变差(详见表8)。

表 8 多数新晋五星基金选证能力趋好或不变

|

| 数据来源:上海证券基金评价研究中心 |

2.2.1 二季度基金个股选择效果较为明显

我们在上文中通过分析基金行业配置情况来检验基金的择时能力,下面我们将基金的个股收益与市场平均收益进行比较,来分析基金选证能力。

我们用基金的股票(债券)资产收益率来表示个股收益,用股票(债券)资产所属行业(券种)的收益率来表示市场平均收益。通过对比个股收益与市场平均收益,我们发现,除了银河收益与中信双利外,大部分基金的个股收益都高于市场平均收益,说明基金在个股选择上的效果也较为明显(详见表9)。

表 9 个股收益跑赢市场平均收益

|

| 数据来源:Wind资讯、上海证券基金评价研究中心 |

2.3 所有基金夏普比率得到改善

夏普比率(Sharpe Ratio)衡量了基金承担单位风险所获取的超额收益,反映了基金的风险收益交换效率。2011年二季度新晋五星级基金的三年夏普比率值均比今年一季度有着显著改善(详见表10)。

表 10 新晋五星级基金夏普比率得到改善

|

| 数据来源:上海证券基金评价研究中心 |